股票配资有风险吗 光大期货:7月22日金融日报

股票配资有风险吗

股票配资有风险吗

这是软银在国际债券市场上的罕见亮相;该公司上次发行高达73.5亿美元的债券还是要追溯到2021年7月,当时正值疫情期间科技股最狂热的时期。该公司2022年5月推迟了类似的交易,此前利率的急剧上升对其基金通常投资的成长型公司造成了严重破坏。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

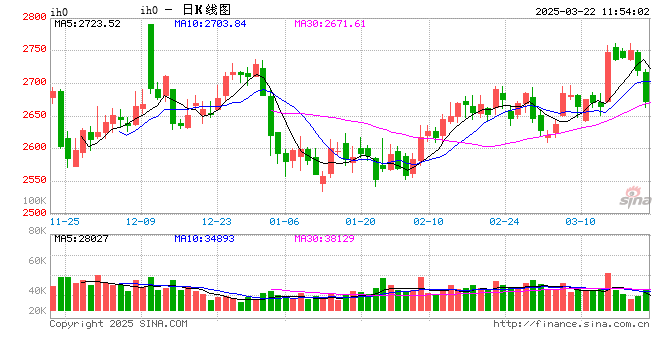

股指:市场情绪偏低,长期持有远月股指期货性价比凸显

1、股指期货上周再次出现明显分化,Wind全A周度上涨0.33%,日均成交额6640亿元。在“特朗普交易”的背景下,食品饮料、电力设备等前期相对弱势板块回升明显,带动大盘指数上涨。中证1000指数下跌1.16%,中证500指数下跌0.96%,沪深300指数上涨1.92% ,上证50指数上涨1.83%。

2、经济基本面当前处于周期底部,权益市场在全社会各部门债务去杠杆阶段表现相对偏弱,资金面情绪偏低,过去一周融资净流出约168亿元,其中净流出非银、医药、食品饮料各约20亿元;北向净流出约195亿元,其中净流出银行、汽车各超30亿元;ETF市场再次出现沪深300ETF的放量申购。

3、市场回暖的两个重要前提,即景气度和政策预期,目前还在寻找之中。景气度可能突围的方向在于新能源、出海等题材,而政策偏向的领域主要是高质量发展。

4、债务周期去杠杆的过程可能长于市场预期,重要的判断指标是经济的名义增速是否高于名义利率,使得社会重新进入扩张周期。在此之前,权益市场使用现金流估值的逻辑可能不断得到自我强化。在这一背景下,股指期货多头赚取贴水收益性价比较高。

国债:逆回购大幅净投放呵护资金面,国债收益率小幅下行

1、债市表现:本周央行逆回购大幅净投放呵护资金面,同时二季度GDP同比4.7%低于一季度,6月经济数据显示生产端维持韧性、需求不足问题仍然延续,国债收益率整体小幅下行。二年期国债收益率周环比下行1.4BP至1.61%,十年期国债收益率上行0.1BP至2.26%,三十年期国债收益率下行0.8BP至2.48%。国债期货偏强震荡,截止7月19日收盘,TS2409、TF2409、T2409、TL2309周环比变动分别为0.06%、0.15%、0.2%、0.19%。美债方面,本周美债收益率窄幅波动,截至7月05日收盘,10年期美债收益率周环比上行7BP至4.25%,2年期美债上行BP至4.49%,10-2年利差-24BP。10年期中美利差-199BP,倒挂幅度周环比扩大9BP。

2、政策动态:7月15日央行开展1000亿元1年期MLF操作,中标利率维持在2.5%不变,本月有1030亿元MLF到期,因此本月MLF操作小幅净回笼30亿元。7月MLF操作微幅缩量平价续作符合市场预期。从量的方面来看,当前MLF利率和存单利率倒挂,当前1年期股份行同业存单利率在2.1%左右,明显低于2.5%的MLF利率,因此市场有更低融资成本渠道的情况下对MLF续作的需求较低。从价的方面来看,当前仍面临稳息差、稳汇率的内外双重约束,保持MLF利率不变同样符合市场预期。本周因面临税期扰动,央行在公开市场上进行了11830亿元逆回购和1000亿元MLF操作,同时有100亿元逆回购和1030亿元MLF到期,净投放量达到11700亿元。下周有11830亿元逆回购到期。资金利率来看,R001、R007、DR001、DR007分别较上周五变动+19.2、+6.62、+18.9、+6.4BP至1.91%、1.9%、1.86%、1.86%。

3、债券供给:本周政府债发行1980亿元,净发行1176亿元。其中国债净发行850亿元,地方债净发行326亿元。发行计划显示,下周政府债发行4878亿元,净发行28亿元,其中国债净发行-1112亿元,地方债净发1140亿元。本周新增专项债316亿元,全年累计发行15737亿元,发行进度40.4%,下周计划发行1059亿元。

4、策略观点:本周资金面受到税期影响偏紧,资金利率全线上行,隔夜资金上行幅度大于七天期,DR001与DR007利率出现倒挂,表明在央行大幅逆回购投放呵护下,短期资金面偏紧的同时市场对未来资金面宽松的预期不变。6月经济数据显示基本面延续此前态势,债券市场重新回到窄幅波动状态。

宏观:二十届三中全会召开

实体经济:天气方面华北降雨减少,其他区域则面临高温和多雨影响,投资行业整体需求维持偏弱,黑色库存小幅下降,表需回落;水泥磨机开工负荷有所上升,沥青出货量平稳。消费方面,暑期出行高峰延续,一线城市地铁客运量上升,拥堵延时指数回落。商品房销售面积回落,乘用车销量保持平稳。

重要政策:二十届中央委员会第三次全体会议公报发布,从关键词出现的频率来看,“发展”和“安全”两个关键词出现的频率大幅增加。会议主题是“进一步全面深化改革、推进中国式现代化”,会议强调“到二〇二九年中华人民共和国成立八十周年时,完成本决定提出的改革任务”,即未来五年将是全面深化改革的时段。会议“分析了当前形势和任务,强调坚定不移实现全年经济社会发展目标”,“落实好宏观政策,积极扩大国内需求”,指出“要有效应对外部风险挑战”及“主动塑造有利外部环境”。这次会议讨论了今年全年的经济社会发展目标,意味着政府工作报告提出的全年增长5%的目标还是要完成,上半年GDP增长5%,但是二季度只有4.7%,因此对于今年全年的经济社会发展目标的讨论,是否有相应稳增长政策值得关注。

重要数据:中国第二季度GDP同比 4.7%,预期 5.1%,前值 5.3%,二季度GDP增长放缓,且不及预期。从分项来看,制造业投资、基建投资增速仍然比其他分项高,但增速边际回落;社零保持弱复苏,增速边际回升的是出口,但我们在此前专题报告《提高关税对汽车出口影响几何?》中提示过,上半年出口增速较强有在加征关税生效之前“抢出口”的影响,下半年出口谨慎乐观。内需方面,汽车销量对于消费、工业生产、制造业投资均有影响,在以旧换新、汽车拆旧政策的影响下,尤其是中国汽车报废率远低于世界平均水平的背景下,对新车的销售拉动空间较大。但是有效需求不足,且企业及居民部分预期不强,使得汽车销量和销售额增速跌幅扩大。投资方面,政府债发行再度放慢,且值得关注的是,6、7月有部分省市新增专项债未披露项目投向,用于“补充政府性基金财力”,偿还地方政府存量债务,行使“特殊再融资债”的功能。特殊新增债发行额度算在当年新增债额度,会弱化新增专项债对于基建投资拉动的指标意义。

下周关注:美国二季度GDP(周四)、美国6月PCE物价指数(周五)

贵金属:冲高回落

1、伦敦现货黄金周内创历史新高后再度快速回落,较上周下跌0.42%至2400.59美元/盎司;现货白银亦冲高回落,较上周下跌5.1%至29.211美元/盎司;金银比回升至82.2附近。截止7月16日美国CFTC黄金持仓显示,总持仓较上次(9号)统计增仓63538张至579862张;非商业持仓净多数据增仓30249张至285024张;Comex库存,截止7月19日黄金库存周度增仓3.83吨至554.36吨;白银库存下降50.06吨至9372.55吨。

2、数据方面,美国6月零售销售数据好于预期,核心数据环比增长0.9%,远超预期的0.2%和前值的0.4%,表明消费者消费能力仍然坚挺,支撑经济的驱动力。但最新的美联储褐皮书显示,更多地区经济持平或下降,消费者购买力减弱,对前景展望保持悲观。另外,美联储官员讲话却普遍偏鸽派,鲍威尔表示经济表现不错,就业进入均衡状态,且通胀取得更多进展,其讲话依然偏鸽派,暗示降息将至,但拒绝透露具体时间;芝加哥联储主席古尔斯比表示联储可能需要很快降息,避免劳动力市场进一步恶化;美国纽约联储主席威廉姆斯表示,美联储已经接近降息,但尚未准备好降息;理事沃勒表示越来越接近降息时间,但时间未到。据CME利率观察工具显示,9月降息概率接近100%。欧央行7月选择按兵不动,维持三大关键利率不变,行长拉加德重申,欧元区通胀仍居高不下,预计下半年通胀将在当前水平附近波动,明年下半年HICP将降至目标水平。

3、美国竞选期间特朗普凭借突发事件胜选概率大幅增加,其上届总统期间美国通胀担忧不减,因此当市场进入“特朗普交易”,金价也一度再创历史新高,但随后金价出现回落,笔者认为压力主要来自于海外金融市场担忧出现未知风险的忧虑。一是特朗普在位期间重视传统能源和制造业而相对轻视新能源和科技,继而引发美股科技股的大幅回调且VIX指数也出现快速回升,市场担心金融市场出现流动性风险;二是因离大选尚有一段时间,美共和党的大幅领先也势必引起民主党的快速反击,也代表着本轮大选充满着较大不确定性,继而影响市场对美国未来经济前景的判断。黄金第三次创出历史新高后出现快速调整,且本轮银价表现更加弱势,这不得不令市场关注到上方的压力,结合当前宏观环境的复杂性,因此要关注本轮金价再次回到震荡区间弱势运行的可能性。

新浪合作平台光大期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 股票配资有风险吗